蓄势已久的豆粕市场下半年静待东风

来源:农产品期货网

大豆压榨利润高企,我国积极采购大豆

从进口大豆压榨利润走势可以看到,3月中旬开始至4月初我国油厂大豆压榨利润高企,在超高利润刺激下,我国买家积极采购巴西大豆。相关机构调查统计,由于巴西大豆3-6月份巴西大豆对华装运量均维持在1000万吨附近,初步预计7月份国内各港口进口大豆到港量为1039.8万吨,8-11月份大豆到港预估值分别为940万吨、810万吨、730万吨、740万吨,若实现则与去年同期相比增加560.2万吨,增幅达到11.85%,由于8-9月份时间较长,船期到港存在变数,但是可以肯定的是,根据巴西45天的船期推断,6-7月大豆到港量将是全年压力最大的月份,预计三季度我国进口大豆供给量将呈现宽松态势。

大豆到港量不断攀升,油厂开机率创出新高

随着沿海到港大豆卸货入厂增加,导致沿海大豆库存连续9周增长,截止6月末,国内沿海主要地区油厂进口大豆总库存量564.8万吨。6-8月大豆到港量已依旧庞大,预计后期大豆库存还将逐步增加。

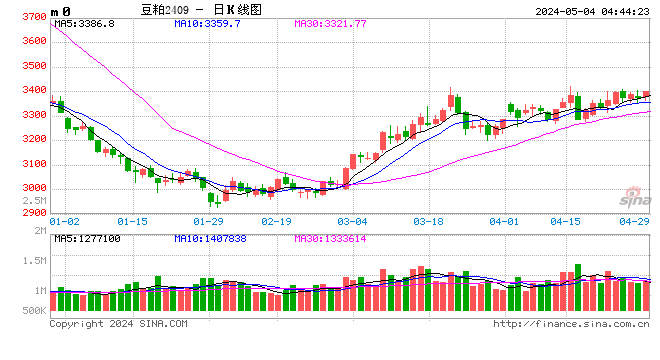

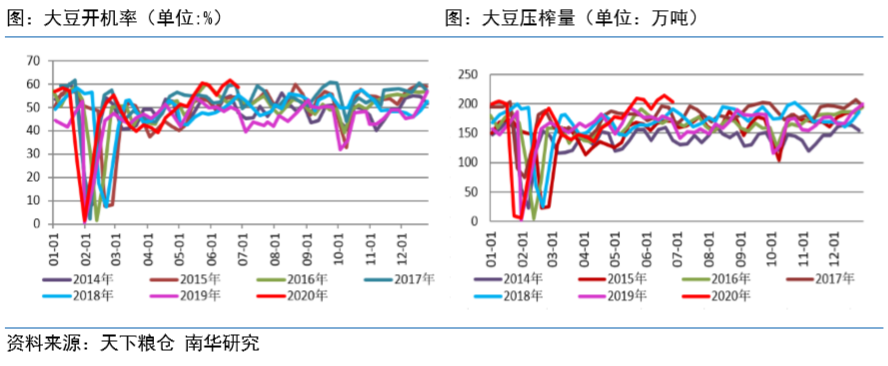

压榨方面,相关数据显示,截止6月末,我国中大型油厂大豆压榨总量约为4207.5万吨,同比增加29.41%;加上小型油厂的压榨,国内整体的大豆压榨量将高于此统计数据。具体来看,受新冠疫情在全球大范围爆发的影响,3-4月份我国大豆到港量偏低,令沿海地区部分油厂在此期间缺豆停机,因此从3月初开始油厂开机率持续下降,而此轮低开机率一直延续要4月中下旬。然而在油厂压榨利润丰厚以及源源不断的大豆到港后,油厂开机快速回升,5月末开始油厂开机率连续创出历史同期的新高,对应的大豆周度压榨量也创出历史同期新高至200万吨以上水平。

由于在油厂满负开机的背景下,豆粕产出不断增加,部分油厂出现胀库现象,油厂或放缓压榨速度,但是我们预计在大豆到港量庞大,以及生猪产能稳步回升,终端需求不断好转的前提下,三季度油厂大豆周度开机和压榨量将维持高位。

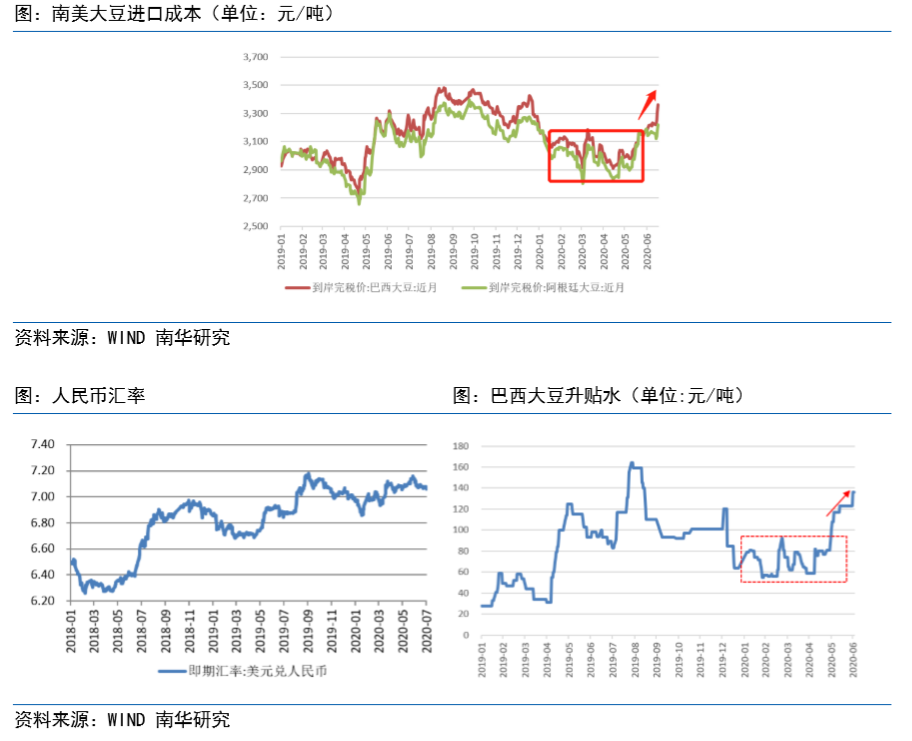

大豆进口成本增加,提升国内豆粕价格

由于年初以来巴西雷亚尔持续贬值,而此时巴西大豆升贴水报价也在低位区间徘徊,所以导致一季度巴西大豆到港成本持续下降至2900元/吨,3月上旬因新冠疫情影响,巴西大豆升贴水报价小涨,加上人民币汇率贬值,令进口成本微涨至3100-3200元/吨,但随后再次快速回落至2900元/吨。大豆进口成本相对较低,成本端对豆粕价格的提振作用减弱。

现阶段巴西进口大豆成本再度回升,分析原因主要有以下几点:第一,近期在需求预期好转的提振下,美豆期价走出底部震荡区间,指数已反弹至870美分之上;第二,在新冠肺炎疫情以及贸易关系紧张的背景下,人民币一度贬值至7.19,近期虽然小幅升值,但是依然在7附近震荡;第三,巴西雷亚尔近期升值、以及大豆升贴水报价快速走高,从80元/吨直线拉升至120元/吨。因此,在进口大豆成本增加的前提下,豆粕指数价格也走出此前震荡平台,后期需继续关注人民币、雷亚尔等汇率变化,以及南北美大豆的升贴水变化对国内进口大豆成本的影响。

生猪产能稳步回升,豆粕需求预期转好

在国家鼓励生猪养殖的政策扶持下, 生猪产能呈现稳步增长态势——据农业农村部监测数据显示,生猪存栏连续2个月环比增长。其中,3月份生猪存栏环比增长3.6%。能繁母猪存栏自去年10月份以来,连续6个月环比增长,累计增长13.1%。

目前生猪生产恢复面越来越广:北方大部分地区能繁母猪存栏恢复至去年同期水平;南方省份近期增速较快;规模场复产情况好于小散户;新生仔猪量逐渐增多——据对全国16万家年出栏500头以上规模猪场监测,2月份新生仔猪数量首次环比增长,2月份、3月份环比增幅分别为3.4%、7.3%,新生仔猪育肥6个月即可出栏,预示着下半年开始商品肥猪上市量将逐步增加,对应的豆粕需求也将稳步回升。另外,此前养殖企业增加生猪出栏体重现象较为普遍,导致现阶段生猪出栏体重平均在130公斤左右,远高于非瘟之前的正常出栏体重100公斤的水平,这对豆粕的需求也将同比有所增加。

值得关注的是,生猪产能的完全恢复需要能繁母猪的存栏恢复,目前虽然能繁母猪存栏环比增加,但是从能繁母猪结构来看,当前商品母猪转能繁母猪的现象普遍,导致三元能繁母猪的存栏量在能繁母猪存栏中的占比增加,现阶段占比约为44%左右,然而三元能繁母猪的PSY在14-15,二元能繁母猪的PSY在21-22,令现阶段国内生猪PSY均值相对偏低,由于生育能力相对较差,规模企业养殖平均受孕率仅为75%左右,散户相对更差,同时三元母猪的产仔数也要比二元母猪低5-6个,而且受三元能繁母猪产能不优质的影响,三元母猪的淘汰率远高于二元母猪,预计未来生猪存栏或呈现“高补高淘”的态势。因此虽然生猪产能在稳步回升,但是整体的节奏和速度相对缓慢,目前来看对豆粕需求尚难出现激增的预期。

另外,生猪价格在创历史高点后呈现回落态势,而仔猪的价格虽有回落但仍处于高价区间内,导致生猪无论是外购仔猪还是自繁自养生猪的整体养殖利润均出现大幅的下降,这对养殖户尤其是散户的补栏积极性造成影响,而且非洲猪瘟疫情仍在国内散点式爆发,由于目前尚未出现防治疫情的有效药物,对生猪产能是否能如期恢复再添不确定性。加上今年疫情影响消费从而导致水产养殖需求对豆粕需求下降,近期南方及西部地区疫情增加对阶段性豆粕需求影响。

总结来看,目前生猪产能在逐渐回升,但是在生猪生长周期、生猪价格回落、养殖利润下降、非洲猪瘟疫情等不确定的影响下,生猪产能恢复速度缓慢,对豆粕的需求增速或将呈现温和上涨。

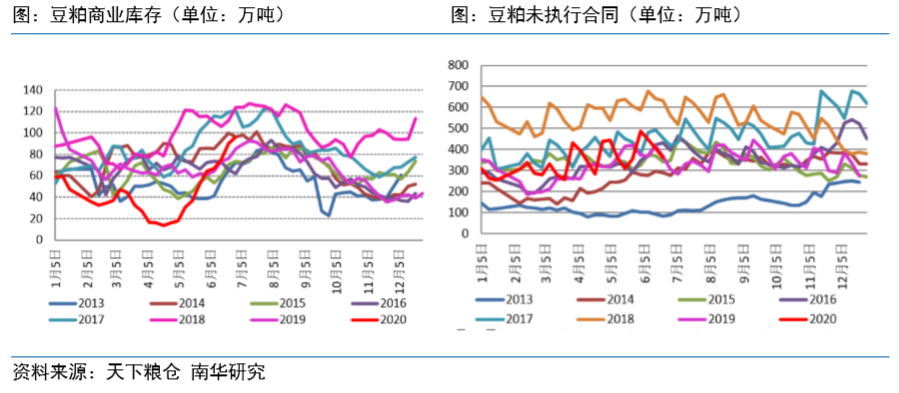

豆粕库存止降回升,后期累库概率较大

随着5月份大豆陆续到港,油厂开机率明显增加,大豆周度压榨达到200万吨的超高水平,令豆粕去库存节奏戛然而止,从5月份初开始库存不断增加,截止6月末库存上升值96.47万吨,同比增加7.78%。我们预计接下来一段时间内豆粕累库概率较大——首先,6-8月份大豆到港量庞大,目前压榨毛利依旧在180-220元/吨的区间内,油厂或将继续保持200万吨/周的超高水平,豆粕产出量也将继续增加;另外从豆粕库存年度对比图来看,三季度豆粕库存上涨概率更大;再者,目前未执行合同处于往年同期均值水平附近,也验证下游采购量稳定。

行情展望

供给方面来看,根据船期统计,6-8月份大豆月均到港量达到1000万吨超高水平,沿海油厂周度压榨量高企,豆粕现货进入累库存态势,三季度豆粕现货压力较大。四季度巴西大豆可供量有限,若紧张关系持续,我国采购美豆的数量不及预期,那么10-12月份大豆供给量将呈现趋紧态势,豆粕价格在四季度将得到支撑。需求方面,由于国内生猪产能逐渐回升,我们预计下半年饲料需求明显好于上半年。尽管第一阶段协议执行存在不确定性,但是由于四季度国内豆粕需求会明显好转,所以我们认为豆粕四季度价格会好于第三季度。从单边价格上来看,国内豆粕价格总体上还是会跟随美豆价格走势,美豆7-8月份进入关键生长期,近期天气炒作开始启动,刺激美豆期价上涨,从而带动连粕价格上行,若天气炒作持续或推动连粕指数突破3000元/吨关口乃至更高。但是若后期美豆主产区天气转好,同时中国积极买入美豆,则我们认为豆粕价格有可能回到2600-2700元/吨区间。风险因素是新冠疫情和非洲猪瘟再次爆发,终端需求恢复不及预期。(农产品期货网特约分析师赵伟峰、王艳茹,转载请注明来源)

责任编辑:陈修龙